Wenn Ihr Unternehmen in den Vereinigten Staaten oder in Kanada ansässig ist, können Sie automatische Steuersätze für Ihren Online-Shop aktivieren. Lightspeed eCom generiert dann den entsprechenden Steuerbetrag abhängig vom Lieferort des jeweiligen Kunden.

WICHTIGE INFORMATIONEN:

- Wenn Ihr Geschäft in Europa oder Australien ansässig ist, klicken Sie hier.

- Es wird nicht empfohlen, gleichzeitig eine manuelle und automatische Bestimmung von Steuersätzen anzuwenden.

- Um sicherzustellen, dass Sie die richtigen Steuern berechnen, wird empfohlen, dass Sie sich an Ihre Behörden vor Ort wenden.

Einführung

Um Ihre Umsatzsteuer ordnungsgemäß einzurichten, sollten Sie ein paar Konzepte der Umsatzsteuer in den Vereinigten Staaten kennen. Lightspeed eCom ermittelt während der Kaufabwicklung anhand der Postleitzahl des Kunden dessen Bezirk, Landkreis, Stadt und Bundesstaat und berechnet so die anzuwendenden Steuersätze.

Nexus

Die Vereinigten Staaten erheben keine Umsatzsteuer auf Bundesebene. Die Steuerpflicht in den einzelnen Bundesstaaten hängt davon ab, ob ein Nexus oder eine ausreichende physische Präsenz vorliegt. Die genaue Definition einer ausreichenden physischen Präsenz ist dabei vom jeweiligen Bundesstaat abhängig. In einigen Staaten gelten beispielsweise bereits Werbemaßnahmen als Indikator einer physischen Präsenz. Sie sollten in Lightspeed eCom für jeden Bundesstaat, in dem Sie einen Nexus unterhalten, einen Steuerstandort festlegen. Wir empfehlen Ihnen, bei Unklarheiten bezüglich Ihrer Steuerpflicht die Behörden der Bundesstaaten selbst zu kontaktieren oder einen Steuerspezialisten zurate zu ziehen.

Ziel- oder Ursprungsort

Staaten verwenden eines der folgenden drei Modelle zur Ermittlung der anwendbaren Steuern für Einkäufe außerhalb der Landkreise, Städte und Bezirke:

- Zielort – Von der Mehrheit der Staaten verwendet; die Steuern beruhen auf dem Zielort der Bestellung.

Zum Beispiel:

Wenn ein Händler in New York City etwas an einen Kunden verkauft, der in Syracuse lebt, berechnet Lightspeed eCom dem Kunden Steuern gemäß den Sätzen in Syracuse. - Ursprungsort – Von wenigen Staaten verwendet; die Steuern beruhen auf dem Standort des Shops.

Zum Beispiel:

Wenn ein Händler in Philadelphia etwas an einen Kunden verkauft, der in Pittsburgh lebt, berechnet Lightspeed eCom dem Kunden Steuern gemäß den Sätzen in Philadelphia. - Hybrid-Ursprungsort – Wenn Sie einen eCom-Shop mit Sitz in Kalifornien haben, können Sie die Hybrid-Ursprungsort-Einstellung aktivieren. Wenn diese Einstellung aktiviert ist, wird die Staatssteuer für alle Bestellungen in Kalifornien berechnet, und die Bezirkssteuer wird nur für Bestellungen innerhalb des Bezirks Ihres Shops berechnet. Deaktivieren Sie diese Einstellung, um das Zielort-Steuermodell zu verwenden.

Zum Beispiel:

Wenn ein Händler in Los Angeles etwas an einen Kunden verkauft, der in San Francisco lebt, berechnet Lightspeed eCom dem Kunden nur die Staatssteuern Kaliforniens. Wenn der Nachbar des Shops in Los Angeles die gleiche Bestellung aufgibt, zahlt er oder sie die Staats- und Bezirkssteuern.

Nexus in mehreren Staaten

In Fällen, in denen der Nexus Ihres Geschäfts in mehr als einem Staat existiert, wird zur Ermittlung der Steuern für Bestellungen, die den Staat verlassen, stets das Zielort-Modell verwendet.

Zum Beispiel:

Ein Händler hat einen Nexus, zu dem New York und Pennsylvania gehören. Ein Kunde aus New York City tätigt eine Online-Bestellung aus Philadelphia. Lightspeed eCom berechnet dem Kunden Steuern gemäß den Sätzen von New York City.

Umsatzsteuer einrichten

- Wählen Sie in Ihrem eCom Back Office Einstellungen > Steuern.

- Unter STEUER-EINSTELLUNGEN sollte die Option Alle Preise sind zuzüglich Steuer/MwSt. aktiviert sein.

- Um sicherzustellen, dass Steuern in Ihrem Warenkorb und bei der Kaufabwicklung angezeigt werden, aktivieren Sie die Optionen Steuer im Warenkorb anzeigen und Steuer beim Checkout anzeigen.

- Die Option Steuersatz für neue Produkte sollte auf Steuern automatisch berechnen eingestellt sein.

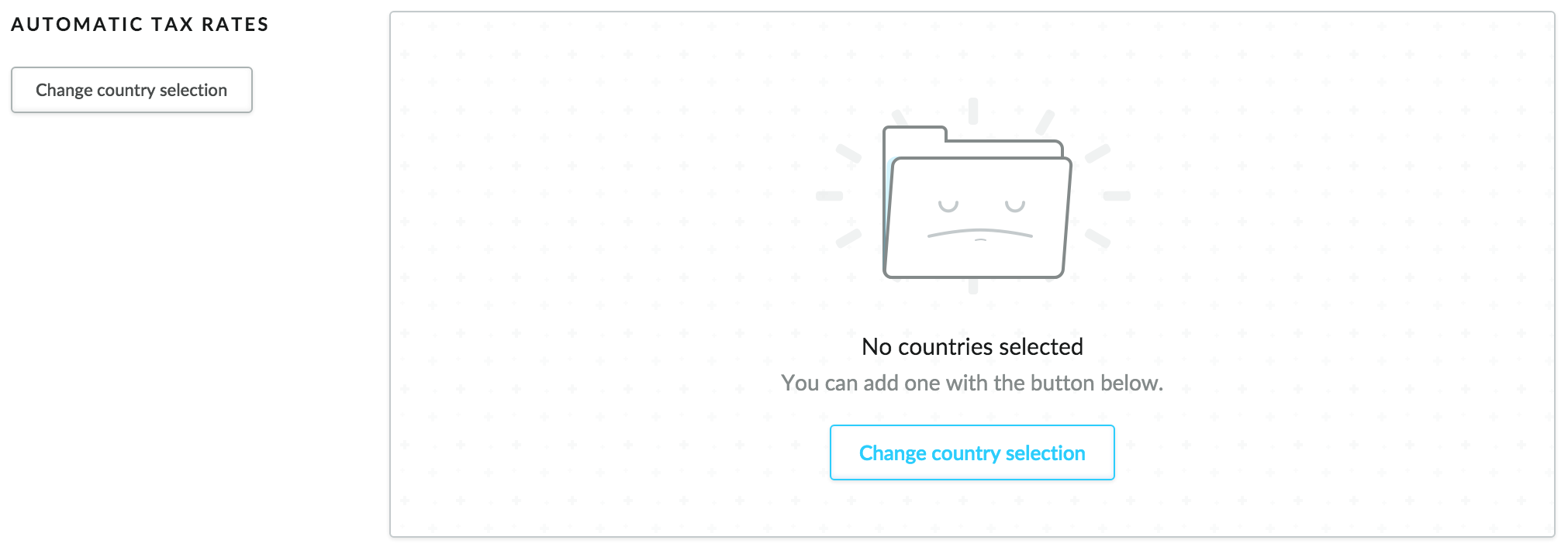

- Klicken Sie unter AUTOMATISCHE STEUERSÄTZE auf Länderauswahl ändern, um ein Land auszuwählen.

- Wählen Sie aus der Liste der Länder Vereinigte Staaten.

- Das Land wird zu Ihren automatisch berechneten Steuersätzen hinzugefügt.

- Klicken Sie auf Bearbeiten, um die Steuer für jeden Staat hinzuzufügen.

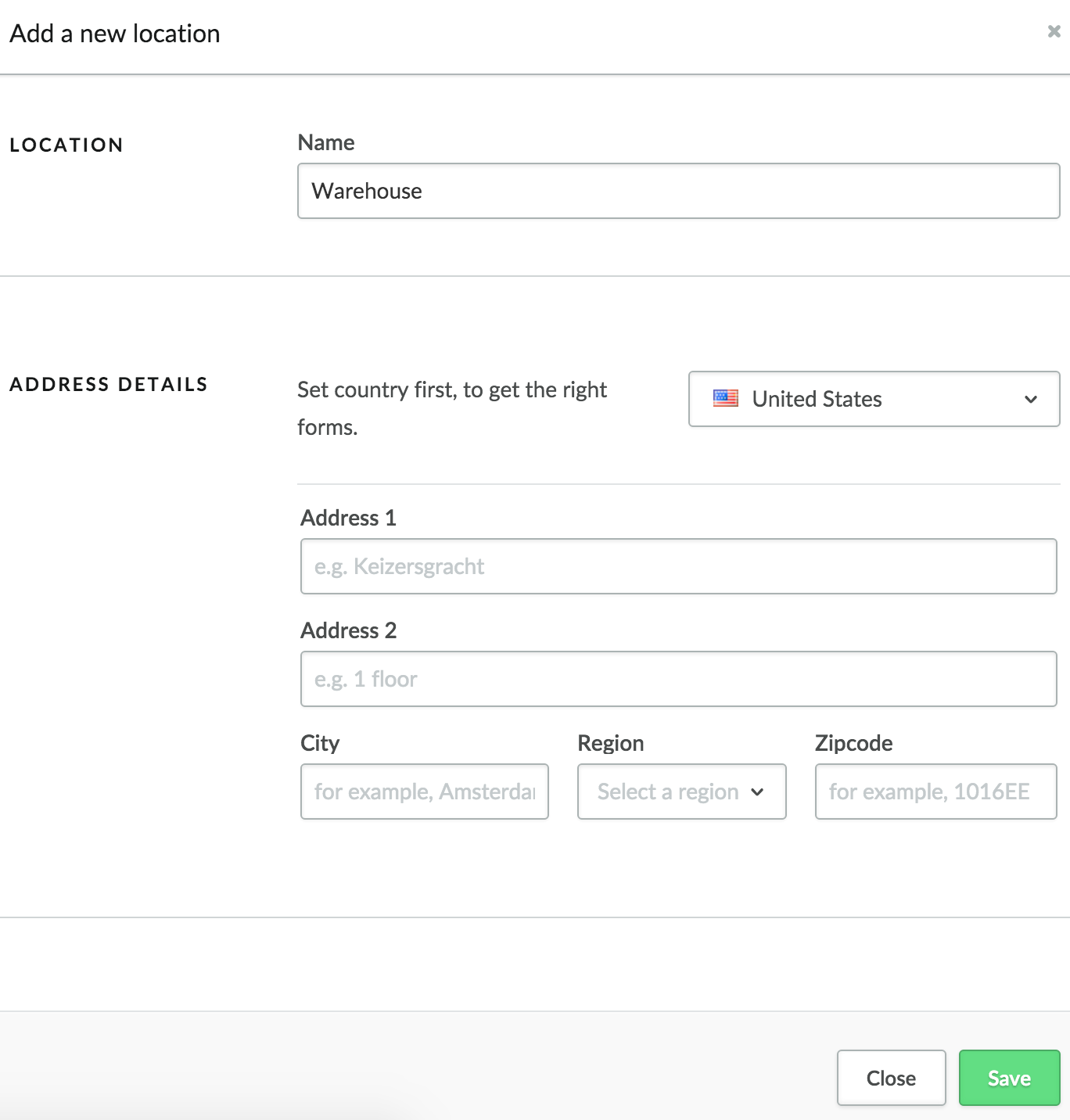

- Klicken Sie auf Standort hinzufügen.

- Geben Sie im Feld Name Ihrem Standort einen Namen, z. B. Lager oder Hauptgeschäft, und geben Sie die Adresse ein. Wenn Sie nur einen Online-Shop haben, geben Sie die Adresse ein, an der Sie ansässig sind, z. B. Ihre Wohn- oder Lageradresse.

- Wiederholen Sie diese Schritte für jeden Standort, der in einem unterschiedlichen Staat liegt. Falls Sie mehrere Standorte in einem Staat haben, müssen Sie nur einen dieser Standorte eingeben.

HINWEIS: Die Steuersätze werden für alle Postleitzahlen monatlich aktualisiert. Bitte kontaktieren Sie uns, falls Ihnen in Lightspeed eCom nicht der korrekte Steuersatz angezeigt wird. Unser Kundendienst kann für Sie eine Update-Anfrage erstellen.

Automatische Steuern durch Erstellen einer Steuerüberschreibung ändern

Je nach Ihren Produkten und Ihrem Standort profitieren Sie möglicherweise von Steuerbefreiungen. Viele Staaten wenden zum Beispiel temporäre Steuerbefreiungen (tax holidays) an.

Sie können Steuerklassen erstellen, die steuerbefreite Produkte enthalten, und Steuerüberschreibungen verwenden, um festzulegen, wie viele Steuern Ihre Kunden für ein bestimmtes Produkt zahlen. Es wird empfohlen, dass Sie sich an den jeweiligen Staat oder an einen Steuerexperten wenden, um sich über steuerliche Ausnahmen zu informieren.

Steuerüberschreibungen für einzelne Artikel:

- Aktivieren Sie automatische Steuersätze.

- Klicken Sie in der linken Menüleiste des Back Office auf Einstellungen > Zahlungseinstellungen > Steuern.

- Klicken Sie auf Vereinigte Staaten.

- Klicken Sie unter Steuerklasse auf Steuerklasse hinzufügen.

- Geben Sie der Steuerklasse einen Namen, z. B. Kinderbekleidung.

- Klicken Sie auf die Steuerklasse, die Sie erstellt haben.

- Klicken Sie auf Produkte hinzufügen und dann auf Auswählen neben jedem Produkt, das Sie der Steuerklasse hinzufügen möchten.

- Klicken Sie auf Speichern.

- Gehen Sie zu Einstellungen > Zahlungseinstellungen > Steuern > Vereinigte Staaten und klicken Sie auf Steuerüberschreibung hinzufügen und wählen Sie die Steuerklasse, die Sie erstellt haben.

- Geben Sie für jeden Staat, für den Sie die Überschreibung anwenden möchten, einen Steuersatz ein. Sie haben hier auch die Möglichkeit, den Namen und die Steuerart zu ändern:

- Mit der Bundessteuer kombinieren: Fügen Sie den Steuersatz zum Satz des Landes hinzu.

- Die Bundessteuer ersetzen.

- Zusammen mit der Bundessteuer: Die Bundessteuer wird auf die Zwischensumme berechnet, und anschließend wird die Steuerüberschreibung angewendet.

Steuerüberschreibungen für eine Gruppe von Artikeln:

- Aktivieren Sie automatische Steuersätze.

- Klicken Sie in der linken Menüleiste des Back Office auf Einstellungen > Zahlungseinstellungen > Steuern.

- Klicken Sie auf Vereinigte Staaten.

- Klicken Sie unter Steuerklasse auf Steuerklasse hinzufügen.

- Geben Sie der Steuerklasse einen Namen, z. B. Kinderbekleidung.

- Aktivieren Sie Produktgruppe auswählen über den entsprechenden Schalter.

- Wählen Sie die Option Alle Produkte im Shop, wenn Sie alle Produkte in Ihrem Shop zu dieser Steuerklasse hinzufügen möchten.

- Andernfalls wählen Sie die Option Produktgruppen-Bedingungen und filtern Sie Produkte nach:

- Kategorie

- Lieferant

- Marke

- Preis

- Scrollen Sie nach unten zu PRODUKTE AUSSCHLIESSEN und klicken Sie auf Produkt hinzufügen, um Produkte auszuwählen, die nicht in die Steuerklasse aufgenommen werden sollen.

- Klicken Sie auf Speichern.

- Gehen Sie zu Einstellungen > Zahlungseinstellungen > Steuern> Vereinigte Staaten.Klicken Sie auf Steuerüberschreibung hinzufügen und wählen Sie die Steuerklasse, die Sie erstellt haben.

- Klicken Sie im Bereich Steuerüberschreibungen auf die entsprechende Steuerüberschreibung und konfigurieren Sie diese.

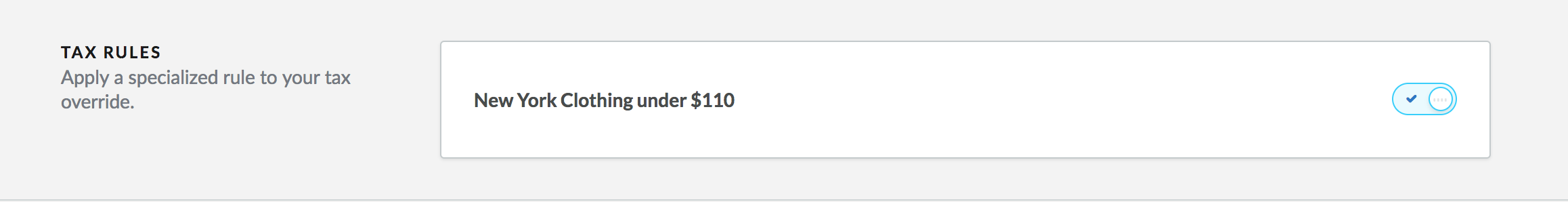

- Wenn Sie im Staat New York ansässig sind und Ihre Steuerklasse „Kleidung“ ist, klicken Sie unter Steuervorschriften auf New York – Kleidung unter 110 USD.

- Geben Sie im Bereich Steuersätze für jeden Staat, in dem Sie ein Geschäft haben, den Satz ein.

- Sie können optional für jeden Staat den Satz für alle Landkreise und Städte übernehmen.

Steuerüberschreibung für Kleidung in New York

Im Bildschirm „Steuerüberschreibung“ gibt es im Abschnitt STEUERVORSCHRIFTEN eine Funktion namens New York – Kleidung unter 110 USD. Wenn Sie Ware im Staat New York verkaufen, die von der Umsatzsteuer befreit ist, nutzen Sie diese Einstellung, um Ihre Steuern schnell zu überschreiben.

Durch Aktivieren des Schalters für New York – Kleidung unter 110 USD wird die Ware von der Steuer befreit, wenn:

- Sie Ihre Produkte einer Steuerklasse hinzugefügt haben und diese Steuerklasse bei Ihrer Steuerüberschreibung ausgewählt ist;

- der Preis für das Produkt bei der Kaufabwicklung vor der Besteuerung und nach Rabatten weniger als 110 USD beträgt;

- Ihre Bestellung an eine Adresse im Staat New York geschickt wird.

Aufgrund der Unterschiede in den örtlichen Steuergesetzen variiert die Höhe der Steuerbefreiung je nach Region im Staat New York. Bei Anwendung der automatischen Steuern werden diese Unterschiede automatisch berücksichtigt. Zum Beispiel: Im Dezember 2015 lag der Steuersatz für Kleidung in Albany County bei 4 %, während in Columbia County keine Steuer berechnet wurde.

Es wird empfohlen, dass Sie alle von der Steuer befreiten Artikel der Steuerklasse hinzufügen, ungeachtet des Preises. Wenn ein Artikel reduziert wird und der neue Preis unter 110 USD liegt, ist dann keine andere Konfiguration erforderlich, damit die Steuerbefreiung greift. Um weitere Informationen darüber zu bekommen, wie man mehrere Produkte einer Steuerklasse hinzufügt, klicken Sie hier.

Einzelhandelsliefergebühr für Colorado

Ab dem 1. Juli 2022 erhebt Colorado eine Einzelhandelsliefergebühr für alle Lieferungen per motorisiertem Fahrzeug an Zielorte in Colorado. Die Gebühr ist ein pauschaler Steuersatz von 0,27 USD.

Um Händlern in Colorado dabei zu helfen, diese Anforderung zu erfüllen, wendet Lightspeed eCom automatisch diesen pauschalen Steuersatz von 0,27 USD auf Bestellungen an, wenn Folgendes zutrifft:

- Colorado ist als Standort in Ihren automatischen Steuersätzen aufgeführt,

- die Lieferadresse der Bestellung liegt in Colorado,

- die Versandart der Bestellung ist nicht auf Abholung eingestellt,

- für die Versandart der Bestellung sind automatische Steuern aktiviert und

- die Bestellung ist steuerpflichtig (der Gesamtsteuersatz der Bestellung beträgt nicht 0 %).

Wenn Sie eine Lieferung mit nicht-motorisierten Fahrzeugen anbieten, wie z. B. Fahrradkuriere, können Sie diese automatische Einzelhandelsliefergebühr auf einfache Weise umgehen. Deaktivieren Sie einfach die automatische Steuerberechnung in den Einstellungen der Versandart. Die Einzelhandelsliefergebühr fällt auch nicht an, wenn Sie nicht-steuerpflichtige Waren verkaufen.

Wichtige Details zur Einzelhandelsliefergebühr in Colorado

- Die Einzelhandelsliefergebühr in Colorado wird auf Rechnungen gedruckt. Diese wird jedoch nicht in E-Mail-Benachrichtigungen an Kunden angezeigt, wenn Sie die den Schlüssel [[details]] als Platzhaltertext verwenden.

- Wenn für eine Bestellung die Einzelhandelsliefergebühr in Colorado anfällt, teilen Sie die Artikel bitte nicht auf separaten Rechnungen auf.

- Wenn Sie Ihr Konto so einrichten, dass Steuersätze während des Bezahlvorgangs kombiniert werden, werden die landesweiten, regionalen und kommunalen Steuern als ein Steuersatz angezeigt. Die Einzelhandelsliefergebühr in Colorado ist jedoch nicht im Steuersatz enthalten. Stattdessen wird diese im Steuerwert angezeigt. Zum Beispiel:

- Wenn die Zwischensumme einer Bestellung 100,00 USD beträgt, beläuft sich der kombinierte Steuersatz auf 10 % und der Steuerwert auf 10,27 USD anstelle von 10,00 USD, da die Einzelhandelsliefergebühr in Colorado automatisch anfällt.